美股万亿贷款市场颠覆者,Figure 会是下一个“加密神话”吗?

作者:美股投资网

在稳定币第一股 Circle(CRCL)以及合规交易所第一股 Bullish(BLSH)相继成功上市之后,华尔街的“加蜜金融三部曲”迎来第三幕。Figure Technology Solutions,美股代号 FIGR,预计下周四登陆纳斯达克。

与前两家公司不同,Figure 并不依赖“币圈叙事”,而是选择把区块链嵌入美国最传统、体量最大的金融版图——房屋抵押贷款(HELOC)与资产证券化。

因此,这场 IPO 已超越公司本身的意义,更像是一道行业考题:区块链能否真正跳出虚拟资产的泡沫,进入传统金融的核心?

公司概况与核心业务Figure 成立于 2018 年,由 SoFi 联合创始人 Mike Cagney创办。Cagney 在 SoFi 已经证明过自己能把互联网思维带入消费金融,而在 Figure,他选择了更具颠覆性的路径:用区块链重塑贷款和资产流转流程。

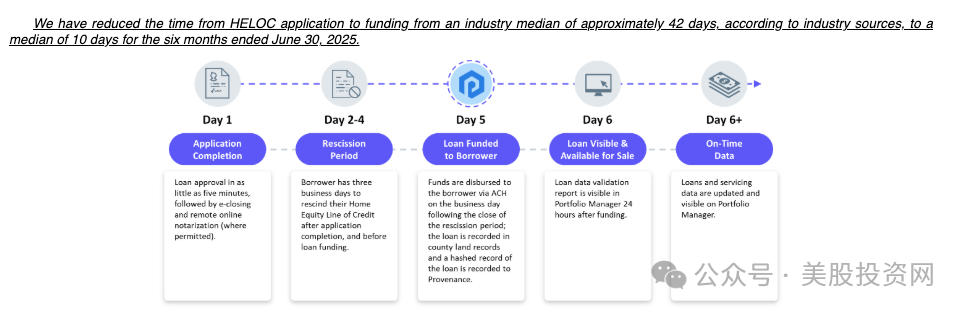

Figure 总部位于旧金山,最早的切入口是房屋净值贷款(HELOC)。这是美国居民最常用的一类融资方式,但传统流程繁琐,平均需要 40 多天。Figure 借助自研的 Provenance 区块链,将审批周期缩短到 10 天左右。这种效率差距,成为它迅速脱颖而出的关键。截至 2025 年,公司已累计发放超过 160 亿美元的 HELOC。

不过,Figure 并没有止步于自营贷款。它逐步搭建起一个更完整的金融科技平台:向金融机构输出贷款发放系统(LOS),推出贷款撮合市场(Figure Marketplace),开发数字资产注册技术(DART),甚至涉足稳定币和 DeFi。公司自己也很清楚,它要讲的故事不是“区块链公司”,而是“新一代金融基础设施提供商”。

Figure 的业务可以拆解为三个层次。

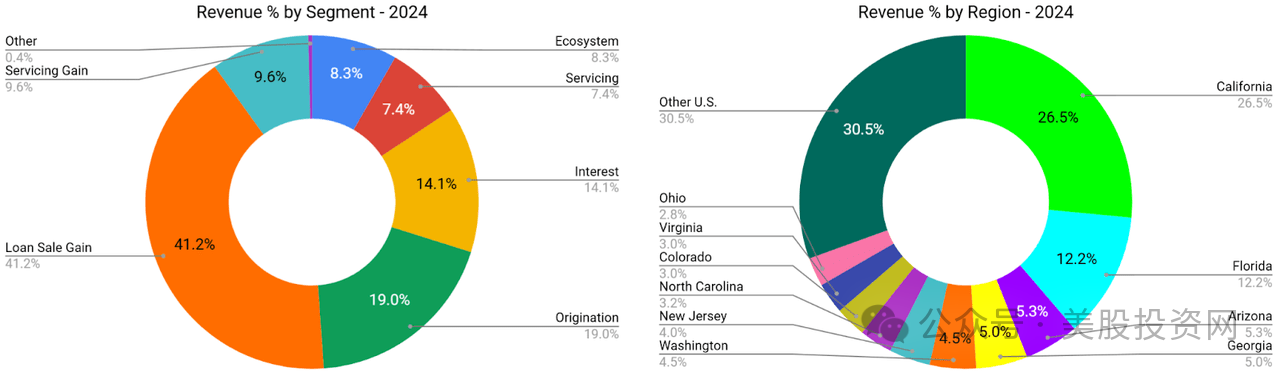

第一层是 贷款业务。HELOC 是 Figure 的基本盘,2025 年上半年贡献了约 75% 的收入。其优势在于效率差异,审批速度是传统机构的四分之一。但 HELOC 高度依赖房地产市场和利率环境,天然存在周期性风险。

第二层是 平台化服务。Figure 向银行和贷款机构提供 LOS 系统,让它们能批量发放贷款;同时搭建了 Figure Marketplace,撮合贷款供需。2023 年平台成交额 34 亿美元,2024 年增至 51 亿美元,2025 年上半年已达 25 亿美元,全年有望突破 64 亿美元。这意味着 Figure 正在从“贷款方”转向“贷款市场”,通过服务和撮合赚取收入。

本文地址: - 蜂鸟财经

免责声明:本文仅代表作者本人观点,与蜂鸟财经立场无关。本站所有内容不构成投资建议,币市有风险、投资请慎重。